11 juillet 2017

/

Par

François Guéno/

- 0 commentaire(s)

/

- Actualités, Paiement

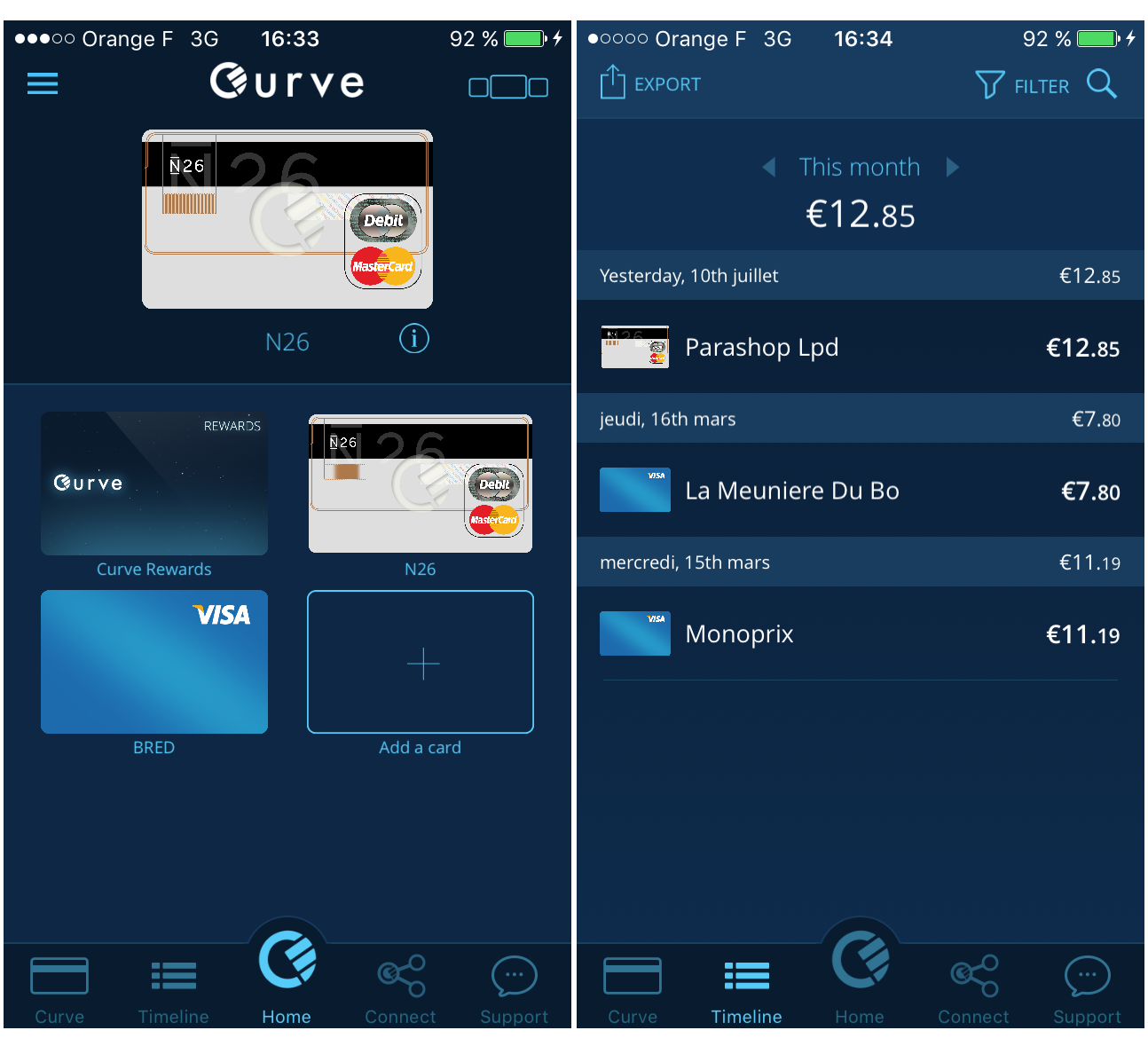

La proposition de Curve séduit au premier abord tous les multi-détenteurs de compte en banque : cette start-up britannique vous propose de remplacer toutes vos cartes bancaires par une unique MasterCard. Que vous jongliez entre votre compte commun et votre compte personnel, ou bien que vous soyez tout simplement multi-bancarisé, vous êtes dans la cible.

En pratique c’est très simple : une application mobile permet d’associer la carte de votre choix à votre MasterCard Curve. Lorsque vous effectuez un achat avec cette dernière, Curve débite la carte précédemment sélectionnée (techniquement comme un achat en ligne). On retrouve, comme pour toute fintech qui se respecte, une notification instantanée de débit sur son mobile. Dernière fonctionnalité en date, Curve vous propose de revenir après coup sur une dépense pour l’attribuer à une autre carte.

Enfin un traditionnel système de cashback vous permet de récupérer une partie de la somme dépensée chez des commerçants partenaires (entre 1,5 et 3% selon votre carte Curve).

Alors qu’en penser ? Lorsque j’ai testé pour la première fois Curve, au mois de février, j’avais volontairement renseigné des cartes bancaires secondaires tant le site peinait à rassurer ses prospects… C’est le problème de nombreuses fintechs en phase de développement : parvenir à convaincre de nouveaux clients de laisser, à une entreprise sans aucun historique, leurs numéros de carte bancaire. Qui plus est les prix de la start-up étaient et restent flous. Voilà ce que j’en ai compris :

- La carte Blue Curve est gratuite pendant la phase de lancement. La carte Black Curve, qui offre un cashback plus avantageux, coute 50£.

- Curve prend une commission de 1% sur les retraits et les achats en devise étrangère (étrangère par rapport à la devise de la carte associée apparemment) à laquelle s’ajoute 2£ de frais fixes supplémentaires sur les retraits.

- Les retraits en DAB, au-delà de 200£, sont commissionnés à hauteur de 2% si la carte cible sélectionnée dans l’application est une carte de crédit (et non de débit).

- Les retraits sont limités à 10 avant de devenir payants.

Il faut également être conscient de quelques limites :

- C’est une carte prépayée, tous les marchands ne l’acceptent pas.

- Quid des assurances des cartes débitées ? Si vous louez une voiture via votre carte Curve, bénéficierez-vous de l’assurance location de votre carte gold ?

- L’Amex n’est pas acceptée.

- Les arrhes pour une réservation d’hôtel ou de restaurant ne fonctionnent qu’au-delà de 150$.

Enfin on peine à voir comment la start-up va effectivement gagner de l’argent. Son système équivaut à exécuter deux paiements au lieu d’un et cela a un coût. Un récent article de Techcrunch laisse entendre que Curve voudrait devenir une place de marché de services financiers fournis par d’autres fintechs. Une piste intéressante mais poursuivie par toutes les néobanques de la place, N26 en tête.

Passionné d'innovation, ex Natixis, Groupe La Poste et Lab vente-privee.com. Le Phare Digital est un blog personnel, mes opinions n'engagent bien évidemment que moi.

Suivre @fgueno sur Twitter.